En la actualidad todas las organizaciones buscan crear y añadir valor a sus empresas. La creación de valor alude a la capacidad que tienen las empresas o sociedades para generar riqueza o utilidad. Asimismo, la creación de valor constituye una ventaja estratégica. En este sentido las entidades aplican criterios técnicos y financieros para estimar el valor económico de las mismas. Por tal razón, surge la valoración de empresas es un instrumento de evaluación de los resultados de la empresa. Asimismo, constituye un modelo para calcular un rango de valores entre los cuales se encuentra el precio de la compañía.

Los métodos de valoración son marcos de análisis que sirven para calcular cuál es el valor real o precio teórico de una empresa. Las entidades están compuestas por variables tales como maquinaria, patentes, deudas, infraestructura, cuenta de resultados, entre otros. Dichas variables van cambiando conforme al sector vinculado a la entidad.

Para saber el valor real de una empresa debemos realizar un estudio de todas las variables que afectan su valor. Algunos aspectos para tomar en cuenta son la solvencia de la empresa, el crecimiento de sus beneficios, proyectos en marcha, valor de sus patentes, entre otros.

La valoración sirve para cuando se quiere comprar o vender una empresa, pues la misma ofrece el valor teórico o precio máximo al que el comprador debe comprar. Asimismo, la valoración es útil para las operaciones bursátiles, ya que a través del análisis fundamental se determina cual es el precio al que deberían cotizar las empresas en bolsa. También esta herramienta se utiliza cuando una entidad sale a bolsa y tiene que poner precio a sus acciones. De igual forma, se utiliza en los sistemas de remuneración basados en la generación de valor. Además, la valoración ayuda a la toma de decisiones estratégicas tales como decidir qué productos aportan mayor valor o si se fusiona con otra entidad. Por último, esta herramienta incide en los procesos de arbitraje y concursos de acreedores en aspectos tales como el pago de indemnizaciones, entre otros.

Los principales métodos de valoración son:

1. Basados en el balance: estos métodos analizan el balance de la empresa para determinar su valor. Determinan el valor de una empresa a través de la estimación del valor de su patrimonio, entre los cuales están:

· Valor contable: el valor contable de las acciones ( también llamado valor en libros, patrimonio neto o fondos propios de la empresa) es el valor de los recursos propios que figuran en el balance ( capital y reservas) . En este sentido en este método, se toman los activos de la empresa, es decir, los bienes patrimoniales que tiene en ese momento (aportaciones de los diferentes socios, bienes muebles e inmuebles, beneficios retenidos a lo largo del tiempo de la actividad de la empresa, etc.) y a continuación, se le restan los pasivos (lo que debe la empresa, sus deudas).

- Valor contable ajustado: este método busca disminuir el inconveniente que supone la aplicación de criterios solamente contables en la valoración, pero sólo lo consigue parcialmente. Asimismo, cuando los valores de los activos y pasivos se ajustan a su valor de mercado, se obtiene el patrimonio neto ajustado.

- Valor de liquidación: a través del cálculo del valor de liquidación, lo que se hace es una estimación del valor de la empresa en un momento puntual, si todo su patrimonio se vendiese a precio de mercado. En este caso, no se tienen en cuenta los precios de coste de los activos, sino su valor en una posible venta actual, ajustando los precios de los bienes a lo que dicte el mercado.

- Valor sustancial: este valor representa la inversión que debería efectuarse para constituir una empresa en condiciones semejantes a la que se está valorando. También puede definirse como el valor de reposición de los activos, bajo el supuesto de la continuidad de la empresa, por oposición al valor de liquidación. El valor sustancial puede ser bruto, neto o bruto reducido. El valor del activo a precio del mercado es el valor sustancial bruto. El valor sustancial bruto menos el pasivo exigible es el valor sustancial neto. El valor sustancial bruto reducido sólo por el valor de la deuda sin coste.

2. Basados en la cuenta de resultados: estas técnicas se sustentan en la cuenta de resultados, ya que de sus pérdidas y ganancias se intenta determinar el valor teórico de la empresa. Tratan de determinar el valor de la empresa a través de la magnitud de los beneficios, de las ventas u otro indicador. Se utilizan los múltiplos que son:

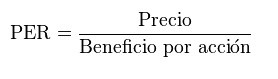

- PER : este método, también conocido como PER: Price-to-Earnings Ratio (relación de precio por ganancias) suele ser especialmente útil para valorar empresas con cotización en Bolsa. Se trata de determinar la relación existente entre lo que se paga por cada acción de la compañía y el beneficio que nos aporta anualmente.

El valor de las acciones se obtiene multiplicando el beneficio neto anual por el coeficiente denominado PER.

- Múltiplo de las ventas consiste en calcular el valor de una empresa multiplicando sus ventas por un número.

- La ratio precio/ ventas se puede descomponer :

- Precio/ ventas = ( precio/ beneficio) x ( beneficio/ ventas)

- Donde precio/ beneficio es el PER y beneficio/ ventas es rentabilidad sobre ventas.

- EBITDA: es el valor de la empresa/beneficio antes de amortización, intereses e impuestos. Es un indicador contable de la rentabilidad de una empresa. Se calcula como ingresos menos gastos, excluyendo los gastos financieros ( impuestos, intereses, depreciaciones y amortizaciones de la empresa). El nombre de EBITDA son las siglas en inglés de Earnings before interest, taxes, depreciation and amortization; es decir, el beneficio antes de intereses, impuestos, depreciación y amortización.

- BAIT : es un indicador contable de la rentabilidad de una empresa que se calcula como ingresos menos gastos, excluyendo de los gastos los impuestos e intereses que tiene que pagar la empresa. También se conoce como resultado operativo o EBIT ( por sus siglas en inglés, Earnings Before Interest and Taxes). Es un ratio muy utilizado en análisis financiero porque es muy fácil de comparar entre empresas y al no incluir los impuestos ni los intereses evita las discrepancias que surgen entre las diferentes formas de capital y de tasas de impuestos que pagan las empresas.

3. Basados en el Fondo de Comercio: Se basan en el valor del fondo de comercio de una empresa. El fondo de comercio es en general el valor que tiene la empresa por encima de su valor contable o por encima del valor contable ajustado. El fondo de comercio pretende representar el valor de los elementos inmateriales de la empresa. El fondo de comercio se puede calcular con diferentes métodos:

- Clásico. Este método distingue entre empresas grandes o industriales y el comercio minorista.

Para las empresas industriales la fórmula es:

- V = A + ( n x B )

- V = Valor de la empresa

- A = Activo neto

- c = Coeficiente arbitrario que expresa el crecimiento estimado de los beneficios. Está comprendido entre 1,5 y 3

- B = Beneficio neto

Para pequeños comercios la fórmula es:

V = A + ( z x F )

- V = Valor de la empresa

- A = Activo neto

- z = Porcentaje de la cifra de ventas de la empresa

- F = Facturación de la empresa

- Renta Abreviada: Este método también se conoce como método de la Unión de Expertos Contables (UEC) simplificado. Se calcula capitalizando a interés compuesto el superbeneficio de la empresa. Este superbeneficio no es más que el beneficio del año anterior menos el dinero obtenido al invertir un capital igual al valor de la empresa a una tasa sin riesgo.

V = [A + (an x B)] / (1+ian)

- V = Valor de la empresa

- A = Activo neto

- an = valor actualizado de la empresa a n periodos

- B = Beneficio de la empresa

- ian = rentabilidad de la inversión sin riesgo del valor actualizado de la empresa a n periodos

· Método Indirecto

Actualiza el valor de los beneficios a razón de la rentabilidad de los bonos del estado. En ocasiones el valor de los beneficios (B) se calcula como una media de los años anteriores.

V = (A + B/i) / 2

- V = Valor de la empresa

- A = Activo neto

- B = Beneficio de la empresa

- i = Rentabilidad de los bonos del estado a largo plazo

· Método Directo

Este método se diferencia del anterior en la tasa de interés a aplicar ™ y en que actualiza la diferencia del beneficio (B) y el activo neto (iA) y no solo el beneficio.

V = A +( B – iA) / tm

- V = Valor de la empresa

- A = Activo neto

- B = Beneficio de la empresa

- iA = Activo neto actualizado

- tm = tasa de interés de la renta fija del estado a largo plazo multiplicada por un coeficiente entre 1,25 y 1,5.

- Métodos de Compra de Resultados Anuales

Es una variación de los métodos anteriores. Elimina el coeficiente de descuento (tm o 2) y añade una proyección en años (m).

V = A + m x ( B – iA)

- V = Valor de la empresa

- A = Activo neto

- B = Beneficio de la empresa

- iA = Activo neto actualizado

- m = Número de años que se proyecta la diferencia entre el beneficio (B) y el activo neto actualizado (iA)

4. Basados en el Descuento de Flujos

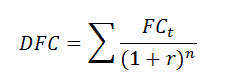

Estos métodos tratan de determinar el valor a través de la estimación de los flujos de fondos que se generarán en el futuro, los cuales se descuentan a una tasa de actualización apropiada según el coste de los recursos financieros para la empresa y el riesgo al que se expone. Los métodos más famosos para el descuento de flujos son:

- Flujo de caja: La fórmula del descuento de flujos de caja, basada en la regla del valor presente, es la siguiente.

Donde:

- n= Vida del activo

- FCt= Flujos de caja en el período t

- r= Tasa de descuento que refleje el riesgo de la inversión

- Flujo de Caja por Acción: El flujo de caja por acción, o cash flow per-share, es un ratio que mide la solidez financiera de una empresa. Se usa como referencia de las ganancias que generará un negocio para cada uno de sus accionistas. La forma más común de obtener el flujo de caja por acción es calculando primero un aproximado del flujo de caja operativo a partir de la cuenta de resultados.

- Dividendos: El modelo es útil cuando se espera que la compañía genera utilidades netas, estas no son muy volátiles y tiene una política de reparto de utilidades predecible. Para que el modelo se aplique de forma correcta, el pago de dividendos de la compañía debes estar en línea con su capacidad de pago. Compañías que pagan dividendo más allá de su generación de caja es mejor valorarlas con el Flujo de caja libre de la Firma o del flujo de caja libre del Equity.

- Flujo de caja del capital: El Flujo de caja del capital, también conocido como capital cash flow, es aquella cantidad que una empresa en particular genera en un periodo de tiempo determinado (al que se le llama ejercicio). Éste es destinado al pago de sus acreedores y a los propietarios de acciones.

- Valor actual ajustado: el valor actual ajustado (APV) es un buen cálculo para usar al evaluar una inversión potencial. Es el valor presente de una inversión, con algunas modificaciones. En particular, ajustamos el valor actual neto para tener en cuenta las ventajas de financiar la deuda pendiente.

5. Basados en la creación de valor: son métodos basados en los conductores de valor. Algunos ejemplos de este tipo de métodos son:

- EVA o valor económico añadido. El valor económico añadido (VEA), en su versión más simple, representa el exceso del beneficio de explotación contable sobre el coste de la totalidad de recursos utilizados (tanto ajenos como propios). También se conoce con sus siglas en inglés, EVA (Economic Value Added).

Su cálculo es el siguiente:

VEA = BAIDI – (RP + RA) x CMEF

Donde:

- BAIDI: es el Beneficio antes de Intereses y después de Impuestos (conocido también por sus siglas en inglés, NOPAT, Net Operating Profit Less Adjusted Taxes).

- RP: Recursos Propios o patrimonio neto contable.

- RA: Recurso Ajenos o pasivo contable.

- CMEF: Coste Medio de la Estructura Financiera (con datos de mercado).

- Beneficio Económico (BE): es igual al beneficio contable menos el valor contable de las acciones multiplicado por la rentabilidad exigida a las acciones.

- BE: beneficio-valor contable de las acciones x coste de las acciones.

- CVA o valor añadido de la caja: El valor añadido de caja (VAC) es una medida de la capacidad de una empresa para generar un flujo de caja superior al rendimiento del flujo de caja requerido ´por los inversores sobre las inversiones de la empresa. Fue desarrollado por el Boston Consulting Group, es considerado el equivalente al Valor Económico Agregrado ( EVA), pero en lado del flujo de caja. Tanto el CVA como el EVA se denominan en ocasiones ingresos residuales.

En síntesis, los métodos de valoración son herramientas primordiales para el análisis fundamental. En este sentido es vital conocerlo todos, ya que cada uno aporta información sobre las empresas bajos diferentes perspectivas. La implementación de estos requiere tiempo y conocimiento sobre dichas áreas. De igual forma al ser parte del análisis fundamental nos permite balancear nuestras inversiones en plazos específicos, esto contribuye a establecer metas de desempeño realistas y ajustables en el tiempo.

COMMENTS